Рассмотрим, как рассчитать коэффициент, от чего зависит его снижение или увеличение и для чего используется полученный результат.

Вы узнаете:

- Для чего используется показатель рентабельности выручки.

- Какие существуют коэффициенты финансовых показателей деятельности компании.

- По какой формуле рассчитать рентабельность.

- Как можно изменить рентабельность и от чего она зависит.

- Как рассчитать показатели рентабельности на конкретном примере.

Выручка – это совокупность доходов, полученных компанией за определенный период. Имеется в виду общая сумма до всевозможных вычетов (налоги, переменные и постоянные расходы компании).

Определение рентабельности выручки

Прибыль является основным источником финансирования прироста оборотных средств, обновления и расширения производства, социального развития компании, а также ключевым источником формирования доходной части бюджета. Главная цель предпринимательства – это извлечение прибыли, увеличение материальной заинтересованности в результатах коммерческой деятельности. С ростом прибыли, как правило, растет и рентабельность бизнеса.

Чистая прибыль – эта та сумма, которая остается в распоряжении компании после формирования фонда оплаты труда, уплаты налогов, сборов и иных обязательных платежей. Прибыль используется субъектами бизнеса для реинвестиций в дальнейшее развитие, расширение производства, увеличения оборотных средств компании, формировании резервных фондов и т.д., то есть улучшение финансового состояния и развитие бизнеса.

Формула рентабельности выручки может быть представлена как:

Прибыль / выручка * 100 % = рентабельность выручки

Вычислив размер чистой прибыли и оценив его в динамике, мы может получить ответ на вопрос: стоит ли вести такой бизнес дальше, в правильном ли направлении развивается компания, имеет ли она финансовый успех?

Рентабельность выручки – это отношение прибыли к выручке. То есть выведенный коэффициент показывает, какую долю занимает прибыль в общей финансовой массе выручки предприятия.

Для расчета этого показателя нужно разделить прибыль на выручку и умножить полученное число на 100 %.

Показатель рентабельности выручки

Рентабельность выручки конкретного предприятия сравнивают со среднеотраслевой рентабельностью и выявляют вероятные проблемы. К примеру, если среднеотраслевая рентабельность аналогичных компаний в текущий момент времени равна 15 %, а у конкретной анализируемой организации составляет только 3 %, то это свидетельствует о наличии неправильных решений касательно себестоимости продукции либо иных затрат. При слишком высоких затратах уровень рентабельности выручки будет систематически снижаться. Анализируя данный показатель, можно сделать вывод о грамотности и компетентности менеджмента предприятия.

Отношение прибыли к выручке наиболее полно показывает степень эффективности использования различных ресурсов компании, в том числе материальных, денежных, трудовых, производственных и т. д. Рентабельность, исходя из причины анализа, могут рассчитывать, как отношение чистой прибыли к выручке, либо как отношение прибыли от продаж к выручке, либо как отношение валовой прибыли к выручке и т. д.

Коэффициенты финансовых показателей деятельности предприятия

Коэффициенты финансовых показателей могут быть как абсолютными, так и относительными.

К абсолютным показателям относятся:

- EBIT – операционная прибыль компании.

- EBITDA – прибыль предприятия до налогообложения, а также уплаты процентов и начисления амортизации. EBITDA используется для сравнения с аналогами в своей отрасли и определении эффективности коммерческой деятельности независимо от наличия задолженности перед государством, кредиторами и амортизации.

- Операционный денежный поток (OpCF) – обозначает реальный объем свободных денег, оставшихся в распоряжении организации до выплаты процентов.

- Чистый (свободный) денежный поток (FCF) – обозначает реальный объем свободных средств, которые остаются в распоряжении после всех выплат, за исключением выплаты процентов и погашения долгов перед кредиторами.

Относительные финансовые показатели характеризуют рентабельность бизнеса. Чем выше рентабельность, тем лучше компания умеет бороться с издержками (валовыми, операционными, финансовыми и прочими) и тем выше ее прибыль на единицу затрат. Разбивают рентабельность на виды, чтобы повысить наглядность того, какой тип издержек преобладает в общей структуре.

Относительными показателями являются:

- Валовая рентабельность (маржа) – отношение валовой прибыли к выручке.

- Операционная рентабельность (маржа) – отношение операционной прибыли к выручке.

- EBITDA – отношение прибыли до налогообложения, процентов и начисления амортизации к выручке.

- Рентабельность чистой прибыли – отношение чистой прибыли к выручке.

- Рентабельность инвестированного капитала – характеризует прибыльность организации при инвестировании за счет собственных и заемных средств.

- Коэффициент отдачи на капитал ROCE – соотношение результата до процентных расходов и среднеарифметической величины применяемого капитала.

- Прибыль на акцию – отношение величины чистой прибыли за вычетом расходов на выплату дивидендов по привилегированным акциям к общему количеству обыкновенных акций.

- ROE – Отношение чистой прибыли к балансовой стоимости акционерного капитала, показывает эффективность использования денег, инвестированных в акции эмитента.

- ROA – Отношение чистой прибыли к балансовой стоимости активов, этот относительный коэффициент показывает рентабельность активов и отражает эффективность использования предприятием накопленных ресурсов.

- Коэффициент дивидендных выплат – это доля чистой прибыли, выплачиваемой в качестве дивидендов.

- Отношение обязательств компании к балансовой стоимости ее акционерного капитала. Высокое значение этого коэффициента, то есть превышающее 100 % свидетельствует о слабой финансовой устойчивости компании.

- WACC – средневзвешенная стоимость капитала показывает, с какой процентной ставкой капитализируются доходы компании.

Рентабельность компании в отличие от прибыли, которая показывает эффект коммерческой деятельности, характеризует эффективность этой деятельности. Рентабельность – относительный показатель, отражающий степень доходности предприятия.

Формула расчета рентабельности

Рассмотрим расчет на примере рентабельности продаж. Формула расчета в бухгалтерской отчетности будет выглядеть:

Коэффициент рентабельности продаж = Чистая прибыль / Выручка = стр.2400 / стр.2110

При расчете показателя рентабельности в формуле вместо чистой прибыли можно поставить прибыль до налогообложения, EBITDA, валовая прибыль, операционная прибыль и т.д.

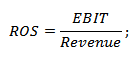

В зарубежных источниках коэффициент рентабельности продаж – ROS вычисляется по следующей формуле:

Нормативное значение для данного показателя – больше 0. Если рентабельность продаж оказалась меньше нуля, это является прямым свидетельством малоэффективного управления предприятием.

По данным компании РИА-Рейтинг на сегодняшний день среднеотраслевые значения коэффициента рентабельности продаж составляют:

- строительство – 7 %;

- оптовая и розничная торговля – 8 %

- добыча полезных ископаемых – 26 %;

- сельское хозяйство – 11 %.

Способы повышения эффективности могут быть разными, в том числе расширение клиентской базы, рост оборачиваемости продукции, снижение стоимости товаров и услуг от субподрядчиков, принятие мер по изменению себестоимости готовых товаров.

Далее более подробно рассмотрим варианты изменения рентабельности в зависимости от различных факторов.

Как изменить рентабельность выручки

Для увеличения показателя рентабельности могут быть использованы меры, описанные ниже.

Рост выручки опережает рост затрат

Добиться этого можно либо с помощью увеличения объемов продаж, либо за счет изменения ассортимента продукции. При увеличении количества проданной продукции в натуральном выражении выручка возрастает быстрее затрат. Себестоимость включает переменные и постоянные расходы, изменение структуры себестоимости изменит и величину получаемой прибыли.

Одним из способов является инвестирование в основные средства, при этом увеличатся постоянные затраты организации и уменьшатся переменные. Но идеальное сочетание постоянных и переменных затрат найти не просто, тут решающее значение имеет опыт и профессиональные навыки финансового менеджмента предприятия. Помимо простого повышения цен на свои товары, организация может увеличить выручку за счет изменения ассортимента продукции.

Снижение затрат опережает снижение выручки

Ситуация, при которой будет увеличиваться коэффициент рентабельности выручки. В данном случае, либо снижаются цены на продукцию, либо изменена структура ассортимента. Формально происходит улучшение показателя рентабельности, но в целом ситуацию не всегда можно назвать благоприятной, потому что снижается и объем выручки компании. Для того чтобы сделать правильный и объективный вывод, необходимо провести анализ ценовой политики и ассортимента предприятия.

Увеличение выручки при уменьшении затрат

Данная ситуация возможна при повышении цен на товары, изменении ассортимента и норм затрат. Требуется дополнительная оценка устойчивости финансового положения компании, но в целом данные обстоятельства считаются благоприятными для развития бизнеса.

При нормальных и стабильных условиях рынка выручка предприятия должна расти быстрее, чем увеличиваются затраты. Если ситуация меняется, значит влияние оказывают какие-либо внешние или внутренние факторы функционирования компании: конкуренция, инфляция, финансовый кризис в государстве, изменение спроса на продукт, изменение затрат. Либо основной причиной упадка рентабельности является неэффективный финансовый менеджмент на предприятии.

Пример расчета рентабельности выручки

Для примера рассмотрим отчетность компании «Роснефть» за 2016 год, подобная информация находится в открытом доступе для всех пользователей сети. Из всех данных для расчета требуется только балансовый отчет предприятия за год и отчет о финансовых показателях.

Для полного анализа и сравнения с другими компаниями отрасли, как правило, производят расчет 3 показателей рентабельности:

ROA (рентабельность активов)

Для расчета ROA потребуется общая стоимость активов, она указана в балансовом отчете предприятия, строка «Итого активы» – 11 030 миллиардов рублей. Из отчета о прибылях и убытках следует взять значение чистой прибыли в соответствующей строке – 201 миллиард рублей.

Формула расчета рентабельности активов – это отношение чистой прибыли 201 миллиард рублей к активам компании 11 030 миллиардов рублей, умноженное на 100 %, то есть равное 1,8 %. Традиционно ROA является наименьшим значением из описываемых показателей.

ROE (рентабельность собственного капитала)

Для расчета ROE необходимо получить величину собственного капитала предприятия, она обозначена в строке баланса – 3 726 миллиарда рублей. Но его также можно вычислить как разность активов 11 030 млрд руб. и суммы краткосрочных обязательств (которые должны быть выплачены в ближайшие 12 месяцев) 2 773 млрд руб. и долгосрочных обязательств (которые должны быть выплачены в срок свыше 12 месяцев) 4 531 млрд руб., то есть суммарно 7 304 млрд руб. Получается, что значение собственного капитала равно 3 726 млрд руб.

Далее следует разделить чистую прибыль 201 млрд руб. на собственный капитал 3726 млрд руб. и умножить на 100 %.

Таким образом, получаем ROE, равное 5,39 %. Это несколько больше, чем ROA, так как обычно предприятие помимо собственного капитала привлекает еще и заемный.

ROS (рентабельность продаж)

Для расчета рентабельности продаж следует взять значение чистой прибыли из отчета о прибылях и убытках 201 млрд руб. и значение выручки из аналогичного отчета 4 887 млрд руб. Далее следует разделить значение чистой прибыли 201 млрд руб. на значение выручки 4 887 млрд руб. и умножить на 100 %. Получается, что ROS – рентабельность продаж – равна 4,11 %.

Ориентируясь на этот подробный пример расчета, вы можете произвести самостоятельно расчет показателей рентабельности любой компании и сравнить полученные коэффициенты со среднеотраслевыми показателями. Как правило, они находятся в свободном доступе в сети интернет на текущий год.

Обычно расчет рентабельности выручки производят за несколько периодов, а не только за последний год. Ключевое значение имеет сравнение полученных показателей и аналогичными данными других предприятий, занятых в этой же отрасли бизнеса. Рентабельность выручки показывает общую целесообразность развития бизнеса в этом направлении, вложений для инвесторов и эффективность работы финансового менеджмента в целом.